相続税は亡くなった方(被相続人)の財産を相続や遺贈により取得した者に対して課税される税金です。ただし、被相続人の遺産を取得したすべての者に課税されるわけではなく、相続財産の合計より債務等を差し引いた金額が「基礎控除額」を超えた部分が対象となります。対象外であれば相続税申告は不要です。

【基礎控除額】3000万円+600万円×法定相続人の数

なお、遺言書を活用することで相続税対策となる場合がありますので、具体例を挙げてご紹介します。

二次相続までを意識した対策

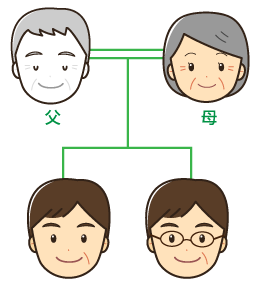

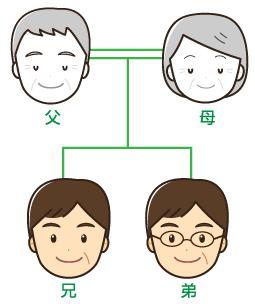

一次相続:父が逝去

法定相続人:母、兄、弟

相続財産:不動産3000万、預貯金2000万円→遺産総額5000万円

遺産の法定相続分:母(配偶者)は2分の1→2500万円、兄弟2名で残りを均等に分配

基礎控除額:3000万円+600万円×3=4800万円となり、遺産総額の5000万円から引いた差額の200万が課税対象になります。

二次相続:まもなく母も逝去

母の財産:2000万円+2500万円(一次相続)=4500万円

一時相続で、父の遺産を配偶者の法定相続分である半分で母が相続していたとすると、相続財産は4500万円となります。

兄妹の基礎控除額:3000万円+600万円×2=4200万円となり、遺産総額の4500万から引いた差額の300万円が課税対象になります。

一次相続の際に法定相続分のまま相続すると、相続人である兄弟は一次相続、二次相続の両方で相続税を支払うことになります。このような事態を避けるためには、一次相続で配偶者である妻に渡す財産について遺言書で指示する必要があります。

遺言書による相続税対策

最初の相続(一次相続)の際に遺言書でお母様の相続分を1000万円と指示しておくと、二次相続の際はお母様の財産2000万+一次相続で得た1000万で遺産総額は3000万円となります。基礎控除は4200万円なので遺産総額が基礎控除額を下回るため相続税は課税されません。

このように二次相続を意識した遺言書を作成することで、結果的に相続税対策となります。